Britanniassa on alettu kiinnittää huomiota kiinteistösijoituksilla tehtävään verovälttelyyn. Arveluttavassa touhussa on mukana myös Kevan kiinteistösijoitusrahasto.

Tänään julkaistusta BBC:n jutusta käy ilmi, että kaksi kolmasosaa ulkomaisten yritysten omistuksessa olevista Englannin ja Walesin kiinteistöistä omistetaan pienten veroparatiisisaarten kautta. Kiinteistösijoittajien ykkössuosikki on Brittiläiset Neitsytsaaret, hyvänä kakkosena perässä tulee Jersey – molemmat tunnettuja veroparatiiseja.

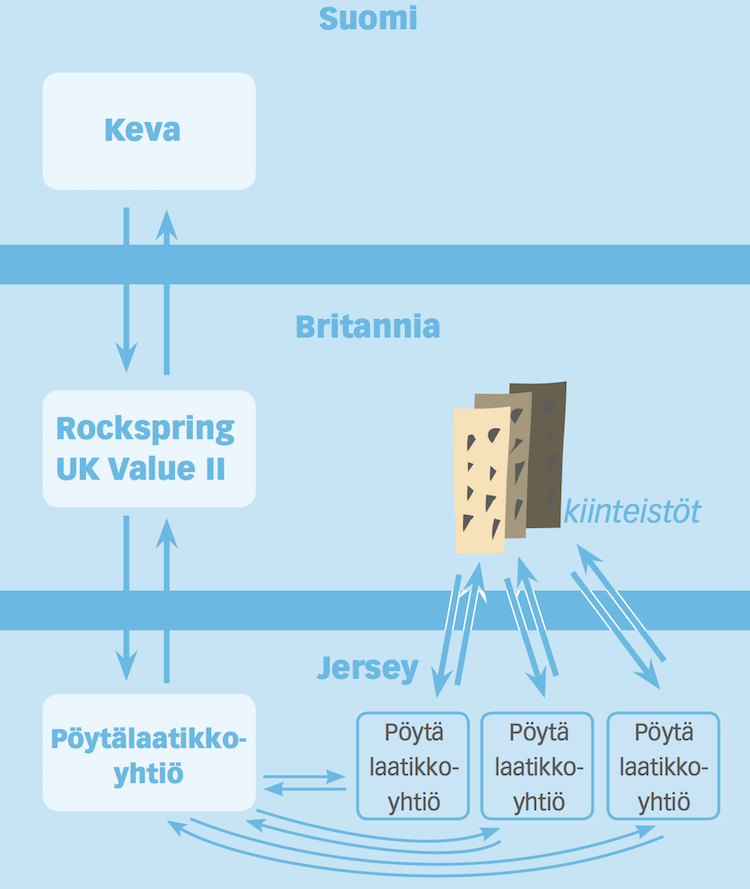

Brittien kiinteistömarkkinoille on sijoitettu myös suomalaista eläkerahaa, eikä näissäkään sijoituksissa ole jätetty ylimääräistä "veroparatiisikierrosta" tekemättä. Suomessa kunta-alan, valtion, kirkon ja Kelan henkilöstön eläkkeistä huolehtiva eläkelaitos Kevan sijoituskohteena oleva brittiläinen rahasto on kierrättänyt kiinteistösijoituksensa Jerseyn kautta, ilmeisenä tavoitteena välttää Britannian veroja.

Keva on sijoittanut Rockspring UK Value II -kiinteistörahastoon 56,7 miljoonaa euroa (hankinta-arvo). Finnwatchin Kevalta viime vuonna tietopyynnön kautta saamassa KPMG:n ja Kevan välisessä vuonna 2014 käydyssä kirjeenvaihdossa kuvataan yksityiskohtaisesti kiinteistösijoituksia Isossa-Britanniassa tekevän Rockspring UK Value II -nimiseen rahastoon liittyviä veroparatiisirakenteita, joiden tavoitteena on välttää veroja Britanniassa.

Kevan ja KPMG:n sähköpostikeskustelusta käy ilmi, että alkuperäinen veromuistio rahastorakenteen verovaikutuksista on PwC:n laatima, minkä lisäksi Keva on tilannut KPMG Suomelta toisen lausunnon Kevan sijoitukseen kohdistuvista verovaikutuksista.

Finnwatchin hallussa olevan KPMG:n lausunnon mukaan Britanniaan rekisteröityneen Rockspring UK Value II -rahaston verovälttely toteutetaan perustamalla rahastolle holding-yhtiö veroparatiisina tunnetulle Jerseyn saarelle. Jerseyläinen holding-yhtiö perustaa edelleen useita uusia yhtiöitä Jerseyn saarelle, ja vasta nämä yhtiöt hankkivat kiinteistöjä Isosta-Britanniasta. Suoran kiinteistösijoituksen sijaan Kevan rahasto siis kierrättää rahat Jerseyn kautta.

Keva on mustannut osan lausunnon tekstistä, mutta näkyvillä olevista tiedoista (joissa mainitaan Jerseyssä sijaitsevien yhtiöiden saavan Britanniasta korkotuloja) voidaan päätellä, että sijoitukset Jerseystä Britanniaan on tarkoitus tehdä velkavivulla. Velasta maksettavat korot pienentävät verotettavaa kiinteistötuloa Britanniassa.

Jerseyssä sijaitsevat yhtiöt taas eivät maksa veroa Isosta-Britanniasta saamastaan kiinteistö- tai korkotulosta Jerseyssä eivätkä ne joudu maksamaan veroa myöskään siirtäessään voittonsa edelleen jerseyläiseen holding-yhtiöön. Jersey ei verota ulkomaisille sijoittajille jaettua voittoa, joten Britanniassa sijaitseva rahasto saa sijoitustuottonsa takaisin Jerseystä ilman veroseuraamuksia.

Britannian lainsäädännön mukaan rahastojen saama tulo verotetaan lähtökohtaisesti rahaston osuudenomistajien tulona silloin kun tulo on peräisin Isosta-Britanniasta tai liittyy siellä harjoitettuun liiketoimintaan. Mikäli Kevan rahasto olisi siis sijoittanut suoraan britannialaisiin kiinteistöihin, olisi Britannia voinut periä kiinteistötuloista veroa.

Koska kiinteistöjen omistus on kierrätetty Jerseyn kautta, Britannian verottaja jää mitä ilmeisimmin nuolemaan näppejään rahaston saamasta tulosta. Verolausunnossaan KPMG:n asiantuntija toteaa asian suoraan: ”rahaston tulon [ei] katsottaisi olevan peräisin Isosta-Britanniasta, vaikka se epäsuorasti muodostuisi britannialaisista kiinteistöistä saadusta tulosta”. KPMG vahvistaa lausunnossaan pitävänsä ehdotettua rahastorakennetta Kevalle verotehokkaana, toisin sanoen, järjestelyn myötä rahasto ja Keva joutuvat maksamaan sijoitustoiminnastaan mahdollisimman vähän veroja.

Finnwatchille antamassaan vastauksessa Keva kertoi, ettei rahaston verosuunnittelurakennetta ole rakennettu Kevaa varten, vaan se on sama kaikille rahastoon sijoittaneille tahoille. Kevan mukaan kyseessä on normaali kansainvälisissä kiinteistösijoituksissa käytettävä rakenne. Keva korostaa, että sen tehtävänä on omalta osaltaan turvata sijoitustensa tuotoilla Suomen kunnallisen eläkejärjestelmän rahoitus. Näin ollen sen ei ole perusteltua maksaa enemmän veroja kuin mitä kansainväliset verolait edellyttävät.

KPMG:n näkemyksen mukaan edellä kuvattu Jerseyn kautta kierrätettävä kiinteistösijoitus ei ole verojärjestely. Edelleen yritys korostaa, ettei se ole avustanut järjestelyssä vaan pelkästään analysoinut rahastorakenteen verokysymyksiä.

Lue lisää Finnwatchin raportista Verovälttelyn arkkitehdit >>