Suomen päätavoitteena neuvotteluissa tulee olla globaalin minimiyhteisöverokannan riittävän korkea taso.

Kansainvälisen yritysverojärjestelmän uudistamiselle on huutava tarve. Nykyinen järjestelmä on ikivanha, ja sen pääperiaatteet on luotu jo 1920-luvulla. Vaikka verojärjestelmä on pysynyt samana, yritystoiminta on sadassa vuodessa muuttunut radikaalisti. Nykyinen verojärjestelmä ei pysy enää yritysten kansainvälistymisen ja digitalisaation perässä.

Toisin kuin sata vuotta sitten, tänä päivänä yritykset tarjoavat palvelujaan ympäri maailmaa sijaitseville asiakkaille ilman tarvetta perustaa kohdemaahan tytäryhtiötä tai sivuliikettä. Silti verotusoikeus määritetään edelleen sen perusteella, mihin maahan yritys on rekisteröitynyt tai missä sillä on kiinteä toimipaikka. OECD:n verouudistus pyrkii ratkaisemaan tätä todellisen arvonluonnin ja verotusoikeuden jakautumisen välistä ristiriitaa Pilari 1:ksi kutsutun paketin avulla.

Toinen – ja vielä keskeisempi – nykyisen verojärjestelmän ongelma on se, että verosäännökset jättävät kansainvälisille suuryrityksille varsin laajat mahdollisuudet valita, millä verotusalueella ne näyttävät verotettavan tuloksensa. Voitonsiirtoa matalamman verotuksen alueille ei ole saatu lopetettua, vaikka siihen on viime vuosina pyritty puuttumaan niin OECD:n kuin Euroopan unionin toimesta. Nyt neuvottelujen kohteena oleva niin sanottu Pilari 2 pyrkii vastaamaan tähän haasteeseen esittelemällä ehdotuksen kansainväliseksi minimiyhteisöverokannaksi. Mikäli verokanta asetetaan riittävän korkealle ja efektiivisen verokannan laskenta pohjaa tiiviiseen veropohjaan, on Pilari 2:ssa valtava potentiaali.

Eli yhteenvetona: siinä, missä yritykset pystyvät nykyään ohjaamaan voittonsa sinne, missä niitä verotetaan vähemmän, jatkossa verot pitäisi maksaa siellä, missä voitot oikeasti syntyvät (periaate Pilari 1:n takana), ja eroja maiden välillä tasattaisiin asettamalla yhteisöverolle minimitaso (Pilari 2).

Voitonsiirron kitkemisellä satojen miljardien eurojen verotuotot valtioille

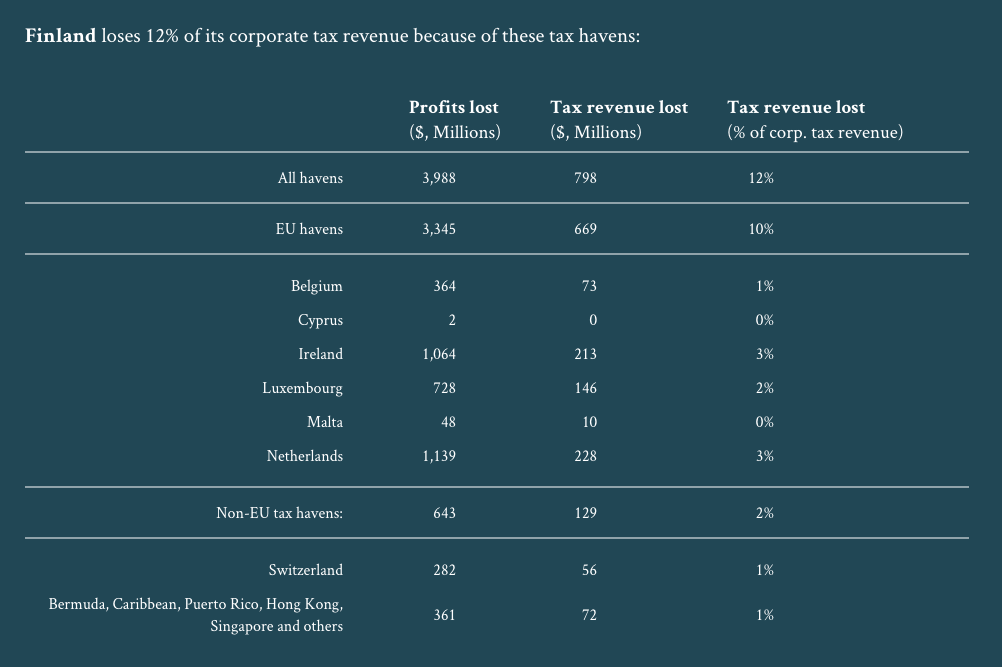

Voitonsiirron kitkeminen on äärimmäisen tärkeää, koska ilmiön vaikutukset eri maiden verokertymiin, ja sen myötä mahdollisuuksiin tarjota muun muassa terveydenhuoltoa, koulutusta ja sosiaaliturvaa, ovat valtavat. Eri arvioiden mukaan voitonsiirron aiheuttamat globaalit veromenetykset liikkuvat sadoissa miljardeissa dollareissa per vuosi. OECD:n vuonna 2015 tekemän arvion perusteella vuotuinen menetys on globaalisti 100–240 miljardia dollaria. Tuoreemman Kööpenhaminan ja Berkeleyn yliopistotutkijoiden laatiman arvion mukaan globaali menetys on noin 200 miljardia dollaria. Suomen veromenetyksistä arvioita ovat laatineet muun muassa Finnwatch ja VATT. Finnwatchin ennen EU:n veronkiertodirektiivi ATAD:in toimeenpanoa vuonna 2016 julkaistun arvion mukaan voitonsiirto rokottaa Suomen yhteisöverotuloja 430–1 400 miljoonan euron verran. VATT päätyi vuosi sitten laatimassaan arviossa siihen, että menetys liikkuu sadoissa miljoonissa euroissa. Jo aiemmin viitattu Kööpenhaminan ja Berkeleyn yliopistotutkijoiden arvio yltää puolestaan noin 650 miljoonaan euroon (USD 798 milj.) vuodessa.

Riittävän korkea minimiyhteisövero veisi pohjan voitonsiirrolta, koska se avaisi muun muassa yrityksen ylimmän emoyhtiön sijaintimaalle oikeuden verottaa ulkomaisen tytäryhtiön aliverotettuja voittoja. Samalla minimiyhteisövero kitkisi tehokkaasti haitallista maiden välistä verokilpailua, koska yhdessä maassa yritykselle myönnettyjen verolomien tai muiden etuuksien vuoksi verottamatta jääneitä voittoja verotettaisiin muualla. Tällöin motiivit verolomien ja muiden erityisten veroetuuksien tarjoamiselle katoaisivat eivätkä maat pystyisi houkuttelemaan alueelleen yrityksiä minimiyhteisöverokantaa matalammilla yhteisöverokannoilla tai veropohjaan aukkoja poraavilla vähennyksillä. Erityisten veroetuuksien, kuten verolomien, on todettu kiihdyttävän haitallista verokilpailua ja johtavan usein epätehokkaaseen lopputulemaan. Muun muassa OECD on suositellut, että verotuksen alentaminen – jos sellaista halutaan tavoitella – tapahtuisi ennemmin tiiviiden veropohjien ja alempien yleisten verokantojen kautta.

Kansainvälistä minimiyhteisöverokantaa koskevan Pilari 2:n voidaan perustellusti todeta olevan sekä Suomen yhteisöverokertymän että voitonsiirron ja haitallisen verokilpailun kitkemisen näkökulmasta huomattavasti Pilari 1:sta tärkeämpi.

Mutta mitä uudistuksia koskevat ehdotukset tällä hetkellä sisältävät ja mitä vaihtoehtoisia toteuttamistapoja niille voisi olla? Entä mitä vaikutuksia esityksillä on Suomeen? Entä kehittyviin maihin? Seuraavassa käsitellään uudistuksen toteutusta viimeaikaisiin vaihtoehtoisiin tai täydentäviin esityksiin peilaten. Herkimmille lukijoille voikin tässä kohtaa antaa vakavan veronörttivaroituksen!

Pilari 1: Kaavamaiseen verotukseen siirtyminen kannatettavaa, toteutus jäämässä laihaksi

Kuten blogin alussa kuvattiin, verotusoikeuden uudelleenjakoa koskevassa Pilari 1:ssä otetaan askeleita kohti konsernitasolla tapahtuvaa verotusta ja verotusoikeuden kaavamaista jakoa (unitary taxation, formulary apportionment). Esitetty malli jää siihen sisältyvien rajausten vuoksi kuitenkin kauas aidosta unitary taxation -mallista.

Johdonmukaisesti toteutettuna yhteiseen veropohjaan ja kaavamaiseen laskentakaavaan perustuva veromalli kitkisi erittäin tehokkaasti voitonsiirtoa ja haitallista verokilpailua sekä johtaisi verotuottojen nykyistä reilumpaan jakoon eri maiden kesken. Aidon unitary taxation -mallin käyttöönotto johtaisi käytännössä siirtohinnoittelusta ja erillisyhtiöverotuksesta luopumiseen. Verotettava voitto laskettaisiin konsernitasolla ja verotusoikeus jaettaisiin eri maiden kesken yhteisesti sovitulla kaavalla, joka kuvastaisi mahdollisimman hyvin sitä, miten arvo liiketoiminnassa syntyy. Tällainen aito konsernitason kaavamainen verotusoikeuden jako johtaisi tilanteeseen, jossa yhtiö ei voisi vaikuttaa verotuksen tasoon siirtämällä voittoja kirjanpidollisesti maasta toiseen. Maat voisivat edelleen pyrkiä houkuttelemaan alueelleen yritysten tosiasiallisia toimintoja, jotka vaikuttaisivat verotusoikeuden jakoon esimerkiksi henkilöstömäärien tai tasevarallisuuden kautta, mutta pelkkien kirjanpidollisten tulovirtojen houkuttelusta ei enää olisi hyötyä. Näin malli purisi myös verokilpailun haitallisiin muotoihin.

Nyt pöydällä oleva Pilari 1 jää kuitenkin kauas tällaisesta aidosta unitary taxation -mallista. Siinä ei esitetä nykyisen yritysverojärjestelmän korvaamista uudella kaavamaiseen jakoon perustuvalla mallilla, vaan nykyjärjestelmän lisäksi esitetään sovellettavaksi uusia, tietyn kokorajan ylittäviä yrityksiä koskevia, verotusoikeudenjakosäännöksiä. Tämä tekee verojärjestelmästä entistä monimutkaisemman. Koko yritysverojärjestelmän korvaaminen konsernitason kaavamaiseen jakoon perustuvalla mallilla olisi puolestaan yksinkertaistanut verotusta merkittävästi. Pilari 1:ssä verotettavan tuloksen jakautuminen eri maiden kesken perustuu edelleen pääosin huonosti toimivaan siirtohinnoitteluun, mikä mahdollistaa voitonsiirron.

Uudet säännökset uudelleenallokoisivat voittojen verotusoikeutta yrityksen rekisteröintimaasta niihin maihin, joissa yrityksen asiakkaat sijaitsevat. Uudelleenallokointi perustuisi yksin yrityksen myyntiin eikä muilla yritystoiminnan arvonluontia kuvaavilla tekijöillä olisi painoarvoa. Malli ei siis edes pyri uudelleenjakamaan verotusoikeutta mahdollisimman reilusti yritysten arvonluonnin perusteella, vaan uudelleenkohdistamaan osan verotuotoista yrityksen keskeisille markkina-alueille. Tätä piirrettä voidaan pitää epäedullisena erityisesti niille kehittyville maille, joissa yrityksillä on tuotannollista toimintaa, mutta myyntivolyymit jäävät varakkaampien maiden luvuista. Näiden maiden kannalta olisi tärkeää, että verotuottojen uudelleenallokoinnissa käytettävä kaava huomioisi myös henkilöstömäärän kaltaisia tuotantopuolen mittareita.

Uudelleenallokointi koskisi vain pientä osaa tietyillä toimialoilla (automaattiset digipalvelut ja kuluttajiin suuntautuva liiketoiminta) toimivien yritysten voitoista, vaikka voitonsiirto ja muut nykyisen verojärjestelmän ongelmat eivät rajoitu näihin toimialoihin. Toimialarajaus aiheuttanee myös isoja määrittelyhaasteita etenkin kuluttajiin suuntautuvan liiketoiminnan osalta. Tältä kannalta esimerkiksi Yhdysvaltojen esitystä, jossa toimialarajausta ei ole, voidaan pitää OECD:n Pilari 1 -esitystä parempana. Yhdysvaltojen mallin laajempi arvioiminen on kuitenkin tässä vaiheessa mahdotonta, koska siitä ei ole julkaistu perusteellisia tietoja. Selvää kuitenkin on, että ollakseen tehokas, siihen sisältyviä yritysten koko- ja voittorajoja tulisi nostaa merkittävästi, jotta esityksen piiriin tulevien yritysten lukumäärä kasvaisi.

Rajatusta soveltamisalasta johtuen Pilari 1:n vaikutusten voidaan odottaa jäävän vähäisiksi niin globaalisti kuin pelkästään Suomen yhteisverokertymän kannalta. Tätä puoltavat myös valtiovarainministeriön laatimat tuoreet arviot. Periaatteellisesti askeleella kohti konsernitason verotusta voidaan kuitenkin edelleen nähdä jonkinlaista arvoa.

Pilari 2: Riittävän korkeassa minimiyhteisöverossa valtava potentiaali, yksityiskohdat ratkaisevat

Kuten alussa jo todettiin, Pilari 2:n tavoitteena on kansainvälinen minimiyhteisövero, jota kaikkiin yritysten voittoihin voidaan soveltaa riippumatta siitä, missä maassa verotettavaa tulosta kirjanpidollisesti näytetään. Yksinkertaistetusti toisille maille annettaisiin oikeus verottaa niitä voittoja, joiden efektiivinen veroaste jää yrityksen verotuksellisessa kotimaassa alle sovitun tason. Näin toteutettuna minimiyhteisöverosääntely ei edellytä sitä, että kaikki maailman maat sitoutuvat verottamaan yrityksiä tietyllä tasolla ja minimiyhteisöverosta voitaisiin käytännössä sopia myös pienemmän maajoukon kesken.

Minimiyhteisöveron tasosta ei ole vielä päätetty. Riittävän korkea minimiyhteisöverotaso kitkisi voitonsiirtoa ja haitallista verokilpailua erittäin tehokkaasti. Yritykset eivät voisi saavuttaa matalampaa verotuksen tasoa siirtämällä voittojaan matalamman verotuksen maihin, koska toiselle maalle – Pilari 2:n ensisijaisen säännöksen mukaan konsernin emoyhtiön verotukselliselle kotimaalle – syntyisi oikeus “täydennysverottaa” voittoja, joiden efektiivinen veroaste jää alle sovitun minimin. Näin ollen valtioiden kannusteet kilpailla alhaisella yhteisöveron tasolla, verolomien kaltaisilla erityisillä veroetuuksilla tai veropohjaa kaventavilla vähennyksillä vähenisivät merkittävästi. Käytännössä minimiyhteisövero toimisi siis usein vastaavasti kuin Suomessa jo nykyään voimassaoleva väliyhteisöverolainsäädäntö (sillä erotuksella, että kansainvälisesti sovellettava malli korjaisi monia nykylainsäädännön puutteita).

Minimiyhteisöverokannan kohdalla huomionarvoista on se, että kyse on nimenomaan sovituilla säännöillä laskettavasta efektiivisestä verokannasta eikä valtion nimellisestä yhteisöverokannasta. Näin ollen valtiot eivät voisi kiertää säännöksiä nostamalla nimellistä yhteisöverokantaansa, mutta poraamalla samanaikaisesti veropohjaan efektiivistä veroastetta laskevia reikiä. Olennaista on niin ikään se, että efektiivistä veroastetta tarkastellaan yrityksen jokaisen toimintamaan osalta erikseen. Tällöin yhdessä maassa maksetut korkeammat verot eivät anna oikeutta vältellä veroja toisessa maassa. Myös Yhdysvallat ovat siirtymässä omassa GILTI-sääntelyssään tällaiseen niin kutsuttuun jurisdictional blending -malliin.

Minimiyhteisöverokannan tasolla on keskeinen rooli kahdesta syystä. Ensinnäkin liian matalalle asetettu minimiyhteisöverokanta voisi johtaa tilanteeseen, jossa haitallisesta verokilpailusta ei päästäisi kokonaan eroon, vaan nykyinen kohti nollaverokantoja käytävä ‘race to the bottom’ -verokilpailu korvautuisi uudella ‘race to the minimun’ -verokilpailulla eli valtiot voisivat edelleen pyrkiä laskemaan verokantojaan mahdollisimman alas efektiivisen minimiyhteisöverokannan asettamissa rajoissa. Tämän ehkäisemiseksi minimiyhteisöverokannan olisi hyvä vastata tasoltaan tämänhetkistä globaalia keskiarvoa tai olla sitä korkeampi. Vuonna 2020 globaali yhteisöverokantojen keskiarvo oli Tax Foundationin mukaan 23,85 % (BKT:llä painotettuna 25,85 %). Minimiverokannan asettamista lähelle 25 prosenttia voidaan pitää tavoiteltavana, mitä on suositellut myös kansainvälisistä veroasiantuntijoista koostuva asiantuntijaelin Independent Commission for the Reform of International Corporate Taxation ICRICT.

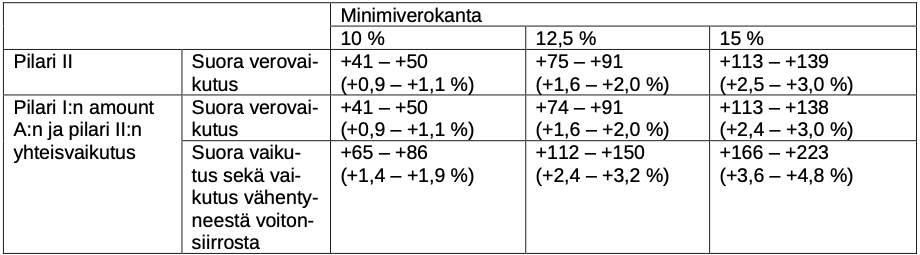

Toiseksi minimiyhteisöverokannan taso määrittää hyvin pitkälti sen, kuinka paljon OECD:n verouudistus kasvattaa yhteisöverokertymiä niin globaalisti kuin Suomessakin. Tämä käy selkeästi ilmi myös valtiovarainministeriön selvityksestä, jossa esitettiin OECD:n laskentatyökalulla tehtyjä arvioita. Arvioiden mukaan Pilari 1:n vaikutukset jäivät melko vähäisiksi. Pilari 2:n vaikutukset sen sijaan kasvoivat sen mukaan, mitä korkeammalle minimiyhteisöverokanta mallinnuksessa asetettiin. Korkein mallinnettu verokanta oli 15 prosenttia.

Juuri julkaistussa EU Tax Observatoryn tutkimuksessa on mallinnettu laajemmin minimiyhteisöverokannan vaikutuksia EU-maihin. Siinä esitettyjen arvioiden perusteella minimiyhteisöverokannan verokertymää kasvattavat vaikutukset Suomeen kaksinkertaistuvat, jos verokantaa korotetaan 15 prosentista Yhdysvaltojen alunperin esittämään 21 prosenttiin. Verovaikutusarviot ovat huomattavasti VM:n mallinnusta korkeampia ja liikkuvat Suomen tapauksessa vuositaolla 1,7–6,2 miljardissa eurossa veroasteesta (15–30 %) riippuen.

Kehittyvien maiden kannalta Pilari 2:n toteutusta voitaisiin vielä parantaa

Pilari 2:n mukaisen minimiyhteisöverokannan positiiviset vaikutukset olisivat isot Suomen kaltaisessa maassa, jossa sijaitsee kansainvälistä liiketoimintaa harjoittavien yritysten pääkonttoreita (emoyhtiöitä). Globaalin etelän kannalta Pilari 2:n mukaista minimiyhteisöverosääntelyyyn liittyvää verotusoikeuden jakoa olisi vielä mahdollista kehittää, sillä ehdotettu malli voi joissain tilanteissa suosia suhteettomasti usein globaalissa pohjoisessa sijaitsevia pääkonttorimaita antaen näille etuoikeuden niin sanottujen aliverotettujen voittojen verotukseen.

Tiivistetysti Pilari 2:ssa lasketaan ensin aliverotettujen voittojen määrä yrityksen toimintamaakohtaisesti. Aliverotetuilla voitoilla tarkoitetaan voittoja, joihin ei ole kohdistunut efektiivisen minimiyhteisöverokannan mukaista verotusta. Seuraavaksi näitä aliverotettuja voittoja koskeva verotusoikeus annetaan toisille maille Pilari 2:ssa esitettyjä ensisijaisuussääntöjä noudattaen. Käytännössä verotusoikeus annetaan ensisijaisesti konsernin ylimmän emoyhtiön verotukselliselle kotimaalle niin kutsutun IIR-säännön nojalla (income inclusion rule). IIR-sääntö vastaa monilta osin Suomessakin voimassaolevaa väliyhteisölainsäädäntöä. Mikäli tämä maa ei käytä oikeuttaan verottaa aliverotettuja voittoja, saa maa, josta voittoja on siirretty, oikeuden verottaa voittoja niin kutsutun UTPR-säännön nojalla (under taxed payments rule). Tällöin verotus voisi tapahtua esimerkiksi eväämällä konsernin sisäisten maksujen vähennyskelpoisuus. Lisäksi Pilari 2:n säännökset sisältävät vielä kolmannen niin sanotun STTR-säännön (subject to tax rule), mutta säännöksen soveltaminen edellyttäisi muutoksia voimassaoleviin verosopimuksiin ja sen roolin uskotaan siksi jäävän vähäiseksi. STTR:ssä olisi kyse eräänlaisesta lähdeverosta.

Verotusoikeuden jakamiseen liittyvästä ensisijaisuusjärjestyksestä johtuen maille, joissa sijaitsee vain vähän kansainvälisten konsernien emoyhtiöitä, mutta paljon tytäryhtiöiden harjoittamaa tuotannollista toimintaa, ei useinkaan syntyisi uutta verotuottoa, vaikka voitonsiirto olisi tosiasiallisesti tapahtunut tällaisesta maahan kolmanteen maahan. Tämän eriarvoisuuden ratkaisemiksi Pilari 2:lle on esitetty myös toisenlaisia verotusoikeuden jakoperusteita, jotka kohtelisivat erilaisia maita oikeudenmukaisemmin. Tällainen on esimerkiksi niin sanottu METR-malli (minimum effective tax rate for multinationals), jossa aliverotettujen voittojen jako perustuu useat tekijät huomioivaan jakokaavaan eikä laita eri maita ensisijaisuusjärjestykseen. Malli olisi kehittyvien maiden kannalta suosiollinen myös siksi, että siinä jokainen maa saisi soveltaa sille allokoituihin aliverotettuihin voittoihin omaa yhteisöverokantaansa. Kehittyvissä maissa nimelliset yhteisöverokannat ovat tyypillisesti muita maita korkeampia.

Finnwatch pitää kaavamaista jakoa harkinnanarvoisena vaihtoehtona, mikäli keskustelu aliverotettujen voittojen verotusoikeuden jaosta avattaisiin OECD:ssä. Tärkeintä kuitenkin on, että minimiyhteisöveron asettamisen kanssa edetään määrätietoisesti ja minimiyhteisövero asetetaan riittävän korkealle tasolle.