Carunan verovälttely on vuonna 2020 aiheuttanut Suomelle jälleen 10 miljoonan euron veromenetykset. Elenia on puolestaan saattanut loppuun mittavat yritysjärjestelyt, joilla tavoitellaan isoja verohyötyjä tulevaisuudessa.

Finnwatch julkaisi vajaa vuosi sitten tutkimusartikkelin, jossa tarkasteltiin Suomen suurimpien sähkönsiirtoyhtiöiden verojärjestelyjä. Finnwatchin arvion mukaan Carunan ja Elenian harjoittama aggressiivinen verosuunnittelu oli tuolloin aiheuttanut Suomelle lähes 90 miljoonan euron veronmenetykset pelkästään vuosien 2015–2019 aikana. Tässä artikkelissa päivitämme tilanteen tuoreilla tilinpäätöstiedoilla sekä tarkastelemme, onko laaja julkisuus saanut yhtiöitä luopumaan aggressiiviseksi verosuunnitteluksi katsottavista rahoitusrakenteista.

Molemmat konsernit edelleen hyvin velkaisia

Molemmissa konserneissa verosuunnittelu on nojannut jo vuosia mittavaan velkarahoitukseen, josta aiheutuvilla korkokuluilla konserniyhtiöiden verotettavat tulokset on saatu pysymään alhaisina. Kummankaan konsernin rahoitusrakenteessa ei vaikuta tapahtuneen merkittäviä muutoksia vuonna 2020: Carunassa yrityksen pääomarakennetta kuvaava omavaraisuusaste on pysytellyt edellisten vuosien tasolla ja Eleniassa laskenut entisestään. Molempien operatiivisten konsernien omavaraisuusaste on nyt negatiivinen.

| Carunan konsernitilinpäätös | Elenian konsernitilinpäätös | Elenia Group Oy erillistilinpäätös | |||||||

| Tilinpäätöserä/ tunnusluku (milj.€) | 2020 | 2019 | 2018 | 2020 | 2019 | 2018 | 2020 | 2019 | 2018 |

| Liikevaihto | 475 | 466 | 454 | 306 | 296 | 350 | 1 | 2 | 1 |

| Liikevoitto | 171 | 167 | 154 | 112 | 99 | 105 | 0 | 0 | 0 |

| Liikevoittoprosentti* | 36% | 36% | 34% | 36% | 33% | 30% | −10% | 22% | 22% |

| Rahoituskulut | 127 | 135 | 140 | 45 | 85 | 94 | 65 | 71 | 75 |

| joista etuyhteyslainojen korkoja | 67 | 75 | 80 | 0 | 16 | 43 | 63 | 67 | 66 |

| etuyhteyslainojen korko** | 8,5% | 8,5% | 8,5% | n/a | 12,0% | 12,0% | n/a | n/a | n/a |

| Tilikauden verot | 11 | 12 | 10 | 5 | 6 | 6 | 0 | 0 | 0 |

| Osakaslainoja yhteensä | 774 | 774 | 904 | 0 | 0 | 252 | 1 369 | 1 301 | 1 345 |

| Omavaraisuusaste*** | −2% | −2% | −3% | −11% | 11% | −6% | 33% | 16% | 17% |

* Liikevoittoprosentti on laskettu jakamalla liikevoitto liikevaihdolla.

** Elenia Group Oy:n tilinpäätöksestä ei käy ilmi konsernin sisäisten lainojen korko.

*** Omavaraisuuaste on laskettu jakamalla oman pääoman määrä taseen loppusummalla.

Matala (tai negatiivinen) omavaraisuusaste tarkoittaa käytännössä sitä, että konsernin toiminta ja varallisuuserät on rahoitettu lähes kokonaan velkarahalla sen sijaan, että omistajat olisivat tehneet yritykseen oman pääoman ehtoisia sijoituksia. Tätä yleistä aggressiivisen verosuunnittelun muotoa kutsutaan alikapitalisoinniksi. Sen tavoitteena on hyödyntää maksimaalisesti korkokulujen verovähennyskelpoisuutta. Suurten korkokulujen avulla yhtiöiden verotettava tulos pyritään viemään lähelle nollaa. Näin yhtiö välttyy maksamasta yhteisöveroja toimintamaahansa, ja voitot voidaan siirtää korkojen muodossa suoraan omistajille tai matalamman yhteisöveron maassa toimivaan konserniyhtiöön.

Korkokulujen muodossa tapahtuvaa voitonsiirtoa pyritään lainsäädännössä kontrolloimaan elinkeinoverolakiin sisältyvillä korkovähennysrajoituksilla. Suomessa rajoitukset ovat kuitenkin verrattain löysiä ja niihin sisältyy porsaanreikiä, jotka mahdollistavat mittavien korko- ym. rahoituskulujen vähentämisen verotuksessa.

Korko- ja muut rahoituskulut syövätkin edelleen ison osan molempien tarkastelun kohteena olevien konsernien liikevoitoista. Carunassa rahoituskulujen suhde liikevoittoon on vuonna 2020 ollut 74 prosenttia. Elenian operatiivisessa konsernissa suhdeluku laski vuonna 2020 noin 40 prosenttiin edellisen vuoden 86 prosentista. Rahoituskulujen pienenemiseen vaikuttivat korkeakorkoisten etuyhteyslainojen poismaksu sekä vanhan joukkovelkakirjalainan uudelleenrahoitus. Eleniassa isoja etuyhteyslainakorkoja maksetaan edelleen operatiivisen konsernin ulkopuoliseen omistusketjuun kuuluvasta Elenia Group Oy -nimisestä holdingyhtiöstä. Tällä yhtiöllä ei kuitenkaan Finnwatchin käsityksen mukaan ole ollut verotettavaa tulosta, mitä konsernilainojen korkokulut pienentäisivät. Korot voivat silti olla osin tai kokonaan vähennettävissä tulevina vuosina.

Yhtiöt itse korostavat velkaisen pääomarakenteen ja siitä seuraavien mittavien rahoituskulujen johtuvan toimialan pääomaintensiivisyydestä: kalliit verkkoinvestoinnit vaativat paljon pääomia, mistä johtuen velkarahaa tarvitaan muita toimialoja enemmän. Mittavat pääomatarpeet eivät kuitenkaan selitä sitä, miksi molempien konsernien omistajat ovat sijoittaneet omistamiinsa konserneihin huomattavasti enemmän lainarahaa kuin omaa pääomaa. Velkapainoitteisen rahoitusmallin vahvuudet ovat nimenomaan verotukselliset.

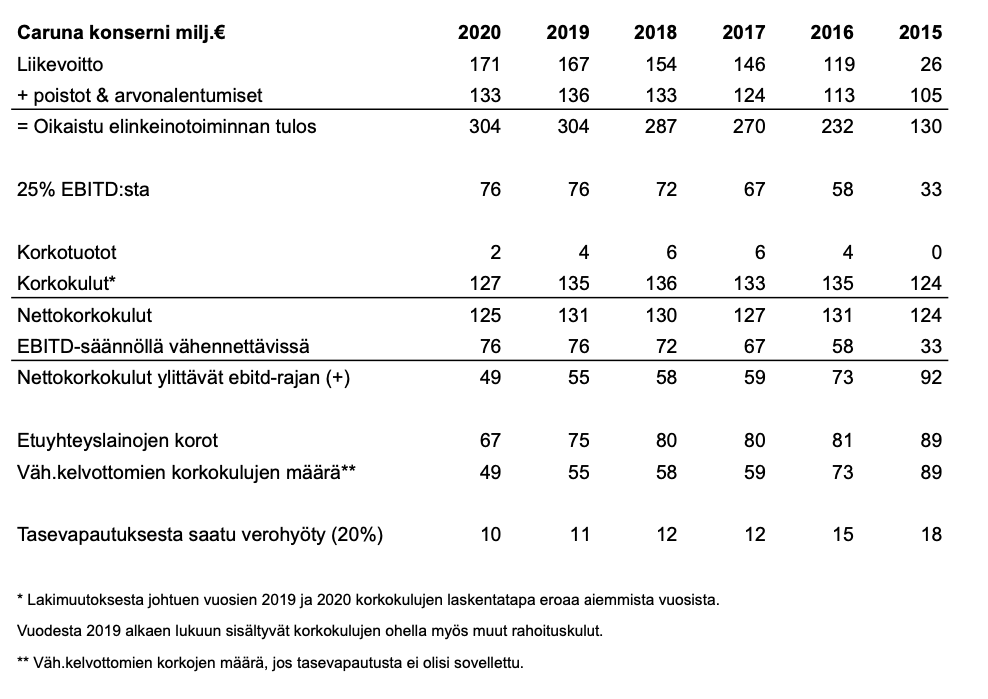

Caruna saa yhä vähennettyä verotuksessa kaikki osakaslainojen korot

Caruna on jo vuosia minimoinut Suomeen maksettavat yhteisöverot hyödyntämällä yhtiön korkovähennysrajoituksilta kokonaan vapauttavaa poikkeussäännöstä, jota kutsutaan tasevapautukseksi (tätä kutsutaan myös tasevertailuksi tai tasetestiksi).

Tasevapautusta hyödyntääkseen yrityksen tulee osoittaa, että koko konserni on yhtä velkainen kuin Suomessa korkoja verotuksessa vähentävä yhtiö. Taustalla on oletus, ettei kyseessä voi olla keinotekoinen, verovälttelytarkoituksessa tapahtuva velkaannuttaminen, mikäli suomalaisen yhtiön rahoitusrakenne ei eroa konsernin rahoitusrakenteesta. Sinänsä loogisen kuuloisessa oletuksessa jää huomioimatta, että myös koko konsernin velkaannuttaminen sisäisillä lainoilla on tietynlaisissa omistusrakenteissa verrattain helppoa, ja juuri näin Carunassakin on toimittu. Konsernin ja sen omistajien rahoitusjärjestelyjä käytiin tarkemmin läpi edellisessä tutkimusartikkelissamme.

Vuosi 2020 ei vaikuta tuoneen muutoksia Carunan verojärjestelyyn. Vaikka iso osa Carunan korkokuluista on maksettu etuyhteyssuhteessa (jolloin korkojen verovähennyskelpoisuutta tavallisesti rajoitetaan tiukemmin) ulkomaiselle emoyhtiölle, ovat kaikki konsernin korkokulut olleet tasevapautuksen vuoksi verotuksessa vähennyskelpoisia. Tämän seurauksena konserniyhtiöiden Suomeen maksamat yhteisöverot ovat jääneet jälleen 10 miljoonan euron tuntumaan, mikä vastaa alle 6 prosenttia konsernin liikevoitosta. Yhtiö itse pitää liikevoittoa vääränä vertailukohtana pääomavaltaisella toimialalla, ja korostaa, että Caruna on vuonna 2019 ollut Suomen 55. suurin yhteisöveronmaksaja. Finnwatch pitää kuitenkin verojen suhteuttamista liikevoittoon perusteltuna, kun tavoitteena on arvioida nimenomaan korkojen muodossa tapahtuvaa voitonsiirtoa, joka ei käy ilmi verojen absoluuttisesta määrästä tai verojen suhteesta verotettavaan tulokseen. Liikevoitossa on kyse liiketoiminnan tuloksesta ennen rahoituskulujen ja verojen vähentämistä.

Caruna maksoi vuonna 2020 noin 67 miljoonaa euroa etuyhteyslainojen korkoja. Kaikki korot olivat tasevapautuksen vuoksi vähennyskelpoisia ja pienensivät näin Carunan verotettavaa tulosta. Etuyhteyskoroista vain pieni osa (arviolta 18 milj. euroa) olisi ollut vähennyskelpoista, mikäli tasevapautusta ei pystyttäisi hyödyntämään. Finnwatch laski tasevapautuksen johtaneen pelkästään vuonna 2020 noin 10 miljoonan euron verohyötyyn, mikä vastaa tasoltaan edeltäviä vuosia. Carunan esimerkki osoittaa, että tasevapautuksesta koituu Suomen valtiolle valtavia yhteisöveromenetyksiä jo yksittäisen yrityksen kohdalla.

Eleniankin maksamat yhteisöverot jääneet vähäisiksi

Eleniankin kohdalla operatiiviseen konserniin kuuluvien yhtiöiden verotettavat tulokset saatiin vuosien ajan laskettua nollille osakaslainoille maksettavien korkeiden korkojen avulla. Vuonna 2019 operatiivisen konsernin silloinen emoyhtiö Elenia Oy maksoi kuitenkin pois osakaslainat ja vuoden 2020 tilinpäätösten perusteella näyttäisi, ettei uusia osakaslainoja ole nostettu operatiivisiin yhtiöihin myöskään sen jälkeen. Tällä saralla edistystä on siis viime vuosina tapahtunut: operatiivisen konsernin liiketoiminnasta syntyneitä voittoja ei enää siirretä pois Suomesta konsernin omistajille maksettavien korkokulujen muodossa.

| Tilinpäätöserä / tunnusluku milj. € | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 |

| Yhteisöverot | 5 | 6 | 6 | 0 | 0 | 0 |

| Liikevoitto | 112 | 99 | 105 | 102 | 85 | 56 |

| Yhteisöverojen suhde liikevoittoon | 4,8% | 5,7% | 5,7% | 0,0% | 0,1% | 0,1% |

| Etuyhteyslainojen korkokulut | 0 | 16 | 43 | 54 | 63 | 69 |

Konserniyhtiöiden Suomeen maksamia yhteisöveroja konsernilainajärjestelyistä luopuminen ei kuitenkaan ole kasvattanut: konserniyhtiöiden maksamat verot jäivät vuonna 2020 noin 5 miljoonaan euroon, mikä vastaa alle 5 prosenttia konsernin liikevoitosta. Carunan tavoin myös Elenia katsoo, että yhteisöveron määrää tulisi liikevoiton sijaan verrata verotettavaan tulokseen. Finnwatchin näkemyksen mukaan tämä olisi kuitenkin epäinformatiivista, koska on selvää, että verojen suhde verotettavaan tulokseen vastaa Suomen yhteisöverokantaa.

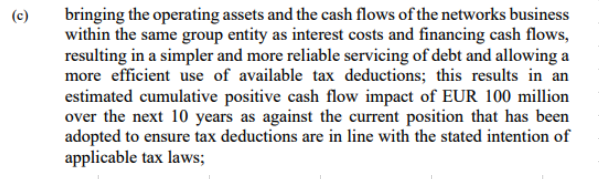

Yritysjärjestelyjen seurauksena tasevapautuksen soveltamisedellytykset vaikuttaisivat täyttyvän myös Eleniassa

Eleniassa toteutettiin tilikauden 2020 aikana mittavat yritysjärjestelyt, joiden yhtenä keskeisenä tavoitteena oli sijoittajille suunnattujen tiedotteiden ja esitteiden mukaan operatiivisten yhtiöiden oman pääoman vahvistaminen sekä siitä varmistuminen, että konserni pystyy jatkossa hyödyntämään korkojen vähennysoikeutta entistä tehokkaammin. Järjestelyistä saavutettavien verohyötyjen arvioitiin nousevan yhteensä 100 miljoonaan euroon 10 vuoden aikana.

Lukuisten transaktioiden seurauksena jäljelle jäävien operatiivisten yhtiöiden, Elenia Oy:n ja Elenia Verkko Oyj:n, omat pääomat ovatkin vahvistuneet merkittävästi ilman, että konsernin omistajien on tarvinnut sijoittaa konserniin euroakaan lisää. Elenia-konsernin vuoden 2018 ostohinta on saatu mm. fuusioita, yrityskauppoja, osakevaihtoja ja apporttisijoituksia sisältävän transaktiosarjan avulla vietyä operatiivisten tytäryhtiöiden taseisiin. Tämän seurauksena operatiiviset yhtiöt näyttävät tilinpäätöstietojen valossa varsin omavaraisilta, vaikka tosiasiassa niihin sijoitettujen varojen määrä ei ole lisääntynyt lainkaan.

Operatiivisten yhtiöiden vahvoista omista pääomista voi olla tulevaisuudessa iso verohyöty, sillä niiden velka-asteet ovat nyt selvästi ylintä konsernitilinpäätöstä alhaisempia. Tämän seurauksena myös Eleniassa pystyttäneen tulevaisuudessa vapautumaan korkovähennysrajoituksilta tasevapautuksen nojalla. Tämä mahdollistaisi vielä nykyistä mittavamman velkarahan hyödyntämisen sekä avaisi tien myös konsernin sisäisten korkokulujen hyödyntämiselle verojen minimoinnissa. Elenia kertoi Finnwatchille, että konserniyhtiöillä ei kuitenkaan ole suunnitelmissa soveltaa tasevapautusta. Finnwatch jää seuraamaan tilannetta.

Vaikkei Elenia hyödyntäisi tasevapautusta tulevaisuudessa, toimivat Elenian yritysjärjestelyt hyvänä esimerkkinä siitä, miten helposti yrityksen pääomarakenne on muokattavissa tasevapautuksen edellytykset täyttäväksi. Tämä on yksi tasevapautuksen keskeisistä ongelmista: se ei pelkästään tuo helpotusta erityisen velkaisille konserneille, vaan kannustaa muitakin yrityksiä muokkaamaan pääomarakennettaan verohyötyjen saavuttamiseksi.

Aggressiiviseen verosuunnitteluun puututtava korkovähennysrajoituksia kiristämällä

Finnwatch arvioi viime vuonna Carunan ja Elenian aggressiivisen verosuunnittelun aiheuttaneen Suomelle lähes 90 miljoonan euron veromenetykset pelkästään vuosien 2015–2019 aikana. Katsaus vuoden 2020 tilinpäätöksiin paljastaa, etteivät veromenetykset ole jääneet siihen. Kiistelty tasevapautus on pelkästään Carunan kohdalla aiheuttanut Suomelle 10 miljoonan euron yhteisöveromenetykset vuonna 2020. Viime vuonna toteutettujen yritysjärjestelyjen seurauksena näyttää lisäksi siltä, että tasevapautusta voitaneen soveltaa jatkossa myös Eleniassa. Lisäksi sitä soveltavat kymmenet muut yhtiöt.

Hallituksen tulee päättää elinkeinoverolakiin sisältyvien korkovähennysrajoitusten kiristämisestä ensi viikon tiistaina käynnistyvässä budjettiriihessä. Keskeisimpiä toimia ovat tasevapautuksesta luopuminen ja vähennyskelpoisuutta koskevien rajojen laskeminen. Ilman näitä toimia korkojen muodossa tapahtuvaa veropohjaa rapauttavaa voitonsiirtoa ei saada kuriin.