Finnwatch selvitti eduskuntapuolueiden kannat veropohjan tiivistämiseen ja verotuksen läpinäkyvyyden lisäämiseen.

Veropohjan tiivistämistä koskevat toimet saavat vahvimman tuen SDP:ltä, vasemmistoliitolta ja vihreiltä. Penseimmin niihin suhtautuvat kokoomus ja keskusta. Verotuksen läpinäkyvyyden lisäämistä tukevat sen sijaan kaikki puolueet kokoomusta ja RKP:tä lukuunottamatta.

Eduskuntapuolueiden kantoja veropohjaa tiivistäviin ja verotuksen läpinäkyvyyttä lisääviin toimiin selvitettiin kyselyllä. Kaikille eduskuntaan viime vaaleissa valituille puolueille lähetetty kysely on jatkoa vuosina 2020 ja 2021 toteutetuille verokyselyille. Kyselyyn vastasivat kaikki puolueet – myös aiemmin vastaamisesta kieltäytynyt keskusta.

Näkemys verovälttelystä yhteiskunnallisena ongelmana jaetaan laajasti puolueiden kesken. Kyselyyn vastanneista puolueista kaikki paitsi kristillisdemokraatit (KD) olivat osittain tai täysin sitä mieltä, että Suomen verolainsäädäntö mahdollistaa tietyissä tilanteissa verovälttelyn, ja ongelmaan tulee puuttua myös kansallisia lakeja korjaamalla.

KD perusteli muista eroavaa kantaansa sillä, että suurimmat ongelmat verotuksessa liittyvät kansainväliseen toimintaan, johon on vaikea puuttua kotimaisella lainsäädännöllä. Puolue kertoi kuitenkin olevansa avoin keskustelemaan sellaisista keinoista, jotka eivät vaikeuta kotimaassa toimivien yritysten tilannetta ja verotusta.

Korkovähennysrajoitusten kiristämistä kannattivat kyselyssä jollakin tasolla (täysin samaa mieltä tai osittain samaa mieltä) kaikki puolueet kokoomusta ja keskustaa lukuun ottamatta. Tarvetta nähtiin muun muassa korkovähennysrajoituksiin sisältyvien raja-arvojen tiukentamiselle. Edellisissä kyselyissä laajalti esiin noussut huoli siitä, että nk. tasevapautus mahdollistaa verovälttelyn, näyttäisi sen sijaan pitkälti poistuneen tasevapautuksen soveltumisedellytyksiin viime vuosina tehtyjen korjausten seurauksena.

Tiukentamiseen nihkeästi suhtautuvista puolueista kokoomus katsoi, että Suomessa voimassa olevat korkovähennysrajoitukset estävät jo nykyisellään pitkälti verosuunnittelun, ja verotuksen kiristämisellä olisi Suomen investointiympäristöä heikentävä vaikutus. Keskusta puolestaan painotti, että korkovähennysrajoituksiin on viime vuosina tehty useita muutoksia. Kielteisestä kannastaan huolimatta keskusta kuitenkin katsoi, että tilannetta tulisi seurata tarkasti, ja jos aggressiivista verosuunnittelua edelleen ilmenee, olisi korkovähennysrajoitusten tiukennukset perusteltuja.

Korkovähennysrajoituksilla pyritään estämään kansainvälisten konsernien harjoittamaa voitonsiirtoa, joka pienentää Suomessa verotettavaa tulosta. Rajaamalla korkojen vähennysoikeutta verotuksessa yrityksiä estetään siirtämästä verotettavaa tulosta matalamman verotuksen alueella toimiviin konserniyhtiöihin konsernin sisäisten lainajärjestelyiden avulla. Suomessa korkojen vähennysoikeutta on rajoitettu useiden vuosien ajan, mutta rajoituksissa on edelleen tiettyjä heikkouksia, jotka mahdollistavat aggressiivisen verosuunnittelun. Tämä käy ilmi muun muassa Finnwatchin alkuvuodesta julkaisemasta ulkomaisia metsäsijoittajia koskevasta tutkimuksesta. Finnwatchin, Luonnonvarakeskuksen, Tampereen yliopiston ja PTT:n yhteisissä politiikkasuosituksissa suositellaankin korkovähennysrajoitusten korjaamista.

Väliyhteisölain korjaaminen sai monivalintavastauksissa kannatusta (täysin tai osittain) kaikilta puolueilta kokoomusta lukuun ottamatta. Konkreettisimpia toimia väliyhteisölain kehittämiseksi esittivät vastauksissaan SDP ja vasemmistoliitto. Kokoomus sen sijaan katsoi, että Suomen väliyhteisölaki on toiminut hyvin eikä korjaustarpeita siten ole. Puolue kuitenkin ilmaisi valmiutensa väliyhteisölain muuttamiseen, mikäli lain ajantasaisena pitäminen sitä vaatii. Mahdolliset muutokset tulisi kuitenkin kokoomuksen mukaan laatia kansainvälisen koordinaation pohjalta eli kansallisesti väliyhteisölain ongelmiin ei puolueen mukaan tulisi puuttua. EU:n veronkiertodirektiivin tarjoamaa kansallista liikkumavaraa ei siis ilmeisesti olla valmiita käyttämään, vaan väliyhteisösäännökset halutaan säilyttää direktiivien määrittämällä pohjatasolla.

Väliyhteisölailla pyritään estämään verotettavan tulon siirtämistä matalamman verotuksen alueelle perustettuun yhteisöön sekä suitsimaan maiden välistä verokilpailua. Suomen väliyhteisölakiin sisältyy kuitenkin heikkouksia, joiden korjaaminen olisi mahdollista kansallisesti, sillä väliyhteisösäännöksille pohjatason määrittävä EU:n veronkiertodirektiivi jättää jäsenmaille liikkumavaraa. Verohallinnon harmaan talouden selvitysyksikön parin vuoden takaisen selvityksen mukaan laki on erityisen toimimaton Euroopan talousalueen sisällä tapahtuvan verovälttelyn kohdalla. Väliyhteisölain uudistamistarpeista olikin hallitusohjelman mukaan tarkoitus laatia selvitys jo tämän hallituskauden aikana, mutta selvitystä ei ole kuulunut. Euroopan komissio esitteli sen sijaan uusia holding-yhtiöille suunnattuja raportointivelvoitteita vuoden 2021 lopulla. Tätä niin kutsuttua UNSHELL-direktiiviä ei kuitenkaan ole vielä hyväksytty.

Veronkiertopykälää koskeva kysymys jakoi puolueiden kantoja. Finnwatch on esittänyt korjauksia nk. yleiseen veronkiertopykälään, koska pykälän sanamuoto ja sen tulkinnasta muodostunut oikeuskäytäntö ovat johtaneet tilanteeseen, jossa veronkiertoon puuttumiseen tarkoitettua pykälää voidaan soveltaa vain harvoin.

Veronkiertopykälän korjaamista kannattivat (täysin tai osittain) liike nyt, SDP, vasemmistoliitto, vihreät ja RKP. Laajimmin pykälän ongelmia avasi vastauksessaan SDP, joka katsoi, että näennäisetkin liiketaloudelliset perusteet estävät nykyisellään veronkiertopykälän soveltamisen eikä säännöksen muotoilussa ole huomioitu verovälttelyn kansainväliseksi muuttunutta luonnetta. Korjaustarpeesta osittain eri mieltä olevat puolueet kantoivat puolestaan huolta mahdollisten muutosten vaikutuksista verovelvollisen oikeusturvaan. Sekä kokoomus että keskusta toivat kuitenkin vastauksissaan esiin, että veronkiertopykälän tulee mahdollistaa tehokas puuttuminen veronkiertoon. Myös perussuomalaiset (PS) pitivät pykälän muuttamista mahdollisena, jos ilmenee, ettei se nykyisellään ehkäise veronkiertämistä eikä rankaise selvistäkään veronkiertotapauksista.

Listaamattomien osakeyhtiöiden osinkoverojärjestelmän korjaamista kannattavat (osittain ja täysin samaa mieltä väitteen kanssa olevat) SDP, vasemmistoliitto, vihreät ja PS. SDP, vasemmistoliitto ja vihreät myös kertoivat avoimissa vastauksissaan, mitä konkreettisia muutoksia puolueet osinkoverotukseen esittävät. Perussuomalaiset totesivat ylemmällä tasolla, että osinkoverotusta tulisi hienosäätää siten, että se kohtelisi erityyppisiä yrityksiä tasapuolisesti. Muutoksille tulisi kuitenkin PS:n mukaan olla “elinkeinoelämän tuki”.

Kriittisimmin osinkoverotuksen uudistamiseen suhtautuneen KD:n mukaan kasvuyritykset tarvitsevat veronkiristysten sijaan kannustimia. Myös kokoomus ja keskusta korostivat sitä, että verotuksen tulisi kannustaa yrittäjyyteen. Yksikään puolueista ei kuitenkaan avannut, miten menestyneitä yrittäjiä ja suuromistajia aloittelevien kustannuksella suosiva nykyjärjestelmä puolueiden mielestä ajaa näitä tavoitteita. Kielteisestä kannastaan huolimatta RKP nosti avoimessa vastauksessaan esiin myös osinkoverotukseen liittyviä ongelmia ja totesi, että järjestelmän uudistaminen voisi näiden vuoksi olla paikallaan. Myös kokoomus kertoi olevansa pitkällä tähtäimellä halukas siirtymään osinkoverotuksessa “kohti neutraalia verojärjestelmää”. Vastauksessa ei täsmennetty, minkälaisia muutoksia tämä puolueen mielestä edellyttäisi.

Nykyisessä osinkoverojärjestelmässä verohuojennuksesta pääsevät nauttimaan ennen kaikkea jo paikkansa vakiinnuttaneiden, ison tasevarallisuuden omaavien suuryritysten omistajat. Pienituloisen aloittelevan yrittäjän kohdalla osinkoverotus on tyypillisesti huomattavasti kireämpää. Marinin hallituksen asettama yritystukityöryhmä katsoi raportissaan, että listaamattomien yritysten osinkoverotuksen malli 1) tuottaa perusteetonta etua pääomarikkaiden yritysten suurille omistajille, 2) ohjaa taloudessa investointeja pois tuottavimmista kohteista, 3) vääristää pääomarakennetta ja 4) on näin kansantaloudelle haitallinen.

Yritystukityöryhmän näkemys on vahvistettu lukuisissa tutkimuksissa. Lisäksi tutkimukset osoittavat, että nk. tulonmuunto on yksi järjestelmän keskeisistä ongelmista. Viimeisimpänä osinkoverojärjestelmä uudistamista ovat esittäneet valtiovarainministeriö ja talouspolitiikan arviointineuvosto.

Arvonnousuveroa koskeva kysymys jakaa puolueet jyrkästi kahteen leiriin. SDP, vasemmistoliitto ja vihreät kannattavat (täysin tai osittain samaa mieltä) arvonnousuveron säätämistä muiden puolueiden suhtautuessa siihen hyvin kriittisesti. Päättyvällä hallituskaudella valmistelussa olleen, mutta viimehetkillä kuopatun arvonnousuveron tarkoituksena on saattaa Suomessa syntyneet omaisuuden arvonnousut veronalaisiksi myös niissä tapauksissa, joissa verovelvollinen muuttaa ulkomaille ennen omaisuuden realisointia. Vero tulisi kuitenkin maksettavaksi vasta siinä vaiheessa, kun omaisuus myydään tai luovutetaan eteenpäin. Tällä hetkellä esimerkiksi ison sijoitusomaisuuden myyntivoittoverotukselta voi välttyä kokonaan siirtämällä asuinkirjansa ulkomaille ennen omaisuuden myyntiä.

Arvonnousuveroa tukevat puolueet katsovat, että arvonnousuvero tarvitaan, koska nykylainsäädäntö mahdollistaa asuinkirjojen siirtoa hyödyntävän verovälttelyn. SDP nosti myös esiin, että useimmissa verrokkimaissa ongelmaan on jo puututtu arvonnousuveron tai muun vastaavan veromallin käyttöönotolla. Veromallia vastustaneiden puolueiden vastauksissa kannettiin puolestaan huolta veron vaikutuksista Suomen houkuttelevuuteen muun muassa kansainvälisten osaajien silmissä. Lisäksi useampi puolue totesi arvonnousuveron synnyttämän verokertymän jäävän pieneksi. Verokertymän osalta on kuitenkin hyvä huomata, että arvonnousuveron tavoitteet eivät ole ensisijaisesti fiskaaliset, vaan sen tehtävänä on ennaltaehkäistä veron välttämistarkoituksessa ulkomaille suuntautuvia muuttoja sekä saattaa yhtäläiseen verotukselliseen asemaan sijoitusomaisuutta ennen ja jälkeen maastamuuton luovuttavat henkilöt.

Yhteisöjen saamia osinkotuloja koskevan veropohjan tiivistäminen sai periaatetasolla laajan tuen kyselyyn vastanneilta puolueilta: vain RKP ilmaisi monivalintavastauksessaan suhtautuvansa siihen kielteisesti (osittain eri mieltä). Siinä, millä tavoin puolueet lähtisivät osinkotulojen veropohjaa turvaamaan, ilmeni kuitenkin isoja eroja.

SDP, vasemmisto ja vihreät esittivät maltillisen lähdeveron asettamista kaikille osinkoverosta vapautettujen yhteisöjen saamille osingoille. KD, kokoomus, keskusta ja PS olivat sen sijaan sitä mieltä, että osinkotulot tulisi saattaa veronalaisiksi vain tiettyjen yleishyödyllisten yhteisöjen kohdalla. Keinoksi esitettiin muun muassa yleishyödyllisen yhteisön määritelmän muuttamista siten, ettei ammattiyhdistyksiä katsottaisi yleishyödyllisiksi yhteisöiksi. Useiden selvitysten mukaan osinkotulojen verovapauden suurimmat ongelmat liittyvät kuitenkin ulkomaisiin rahastoihin, joihin ei tällaisella ratkaisulla pystyttäisi puuttumaan lainkaan. Esimerkiksi vuonna 2019 Suomesta maksettiin yli miljardin euron edestä verovapaita osinkoja ulkomaisille rahastoille, jotka rinnastuivat kotimaiseen verovapaaseen toimijaan. Toisin kuin kotimaisten rahastojen tapauksessa, Suomi ei pääsääntöisesti pysty verottamaan näitä tuloja myöskään siinä vaiheessa, kun rahasto jakaa tuottoja osuudenomistajilleen. Siten ulkomaisten rahastojen Suomesta saamat osingot (ja muut tulot) jäävät lähes poikkeuksetta täällä kokonaan verottamatta. Ulkomaisille rahastoille maksettujen verovapaiden osinkojen määrän on myös arvioitu kasvavan lähivuosina, koska Euroopan unionin tuomioistuimen vuonna 2022 antama ratkaisu laajentaa entisestään ulkomaisten rahastojen mahdollisuuksia hakea rinnastusta suomalaiseen verovapaaseen rahastoon. Näistä syistä muun muassa valtionvarainministeriö esitti hiljattain, että rahastojen verotusta tulisi uudistaa siten, että Suomen verotusvalta saadaan turvattua myös rajat ylittävissä tilanteissa.

Verotustietojen julkisuuden ulottaminen verovapaisiin tuloihin sai kannatusta kaikilta puolueilta kokoomusta, RKP:tä ja PS:ia lukuunottamatta. Kokoomus ja RKP katsoivat, että nykyinen verotustietojen julkisuuden laajuus on riittävä eikä sitä ole tarpeen laajentaa. PS:lla ei ollut aiheeseen kantaa.

Julkisuuden laajentamista kannattavista puolueista moni piti ongelmallisena nykytilannetta, jossa veronalaiset tulot ovat julkisia, mutta verovapaat tulot eivät. Tämän katsottiin muun muassa hämärtävän ihmisten käsitystä kansalaisten tuloista sekä tulojen jakautumisesta. Esiin nousivat erityisesti pääomatulot, joiden kohdalla verovapaiden tulojen osuus on suuri verrattuna ansiotuloihin. Koska pääomatuloja saadaan eniten ylimmissä tuloluokissa, heikentää verovapaiden tulojen puuttuminen julkisista tiedoista etenkin suurituloisimpien verotustietojen informaatioarvoa.

Edunsaajarekisterin kattavuuden ja avoimuuden lisäämisessä on kyse siitä, että yritysten omistustiedoista tehtäisiin nykyistä läpinäkyvämpiä. Suomessa omistustietoja keräävän edunsaajarekisterin läpinäkyvyys on eurooppalaisittain poikkeuksellisen heikkoa: tietoja voivat saada vain rajatut tahot ja tietojen saamisesta peritään maksu. Lisäksi rekisteröintivelvoite on rajattu koskemaan vain yli 25 %:n omistuksia ja on siten helppo kiertää esimerkiksi pilkkomalla omistuksia perheenjäsenten kesken. Monissa muissa EU-maissa tiedot ovat kaikkien saatavilla.

Kyselyyn vastanneista puolueista kaikki paitsi kokoomus ja RKP kannattivat (täysin tai osittain samaa mieltä) edunsaajarekisterin avoimuuden lisäämistä. Nykyistä laajemman avoimuuden ja kattavuuden nähtiin palvelevan muun muassa korruptioon, verovälttelyyn ja talouspakotteisiin liittyvää tutkimusta ja journalismia. Lisäksi avoimuudella katsottiin olevan tärkeä rooli muun muassa rahanpesun estämisessä. Läpinäkyvyyden lisäämistä vastustaneista puolueista kokoomus katsoi, että kaikilla relevanteilla tahoilla on jo pääsy edunsaajarekisterin tietoihin. Sekä kokoomus että RKP kantoivat myös huolta siitä, että yritysten hallinnollinen taakka voisi muutosten myötä kasvaa. Olemassa olevan rekisterin avaamisella nykyistä laajemmalle käyttäjäjoukolle ei kuitenkaan olisi minkäänlaista vaikutusta yritysten hallinnolliseen taakkaan ja yritykset ilmoittavat jo nykyisellään kaikki 10 %:n osuuden ylittävät omistukset vuosittain verohallinnolle. Siten yrityksille ei aiheutuisi minkäänlaista lisäselvitystyötä siitä, että myös edunsaajarekisterin raja laskettaisiin 25 %:sta 10 %:iin.

Viimeisessä monivalinnassa esitettiin, että Suomen tulisi lisätä tukeaan kehittyvien maiden verohallintojen vahvistamiselle. Kaikki puolueet perussuomalaisia ja liike nyt:iä lukuun ottamatta olivat tästä joko täysin tai osittain samaa mieltä. Kokoomus, KD ja RKP nostivat vastauksissaan esiin, että Suomen verohallinto ja siihen liittyvä osaaminen ovat korkealla tasolla, ja tätä osaamista tulee hyödyntää myös kehittyvien maiden verohallintojen vahvistamiseen tähtäävässä työssä. Useissa vastauksissa myös korostettiin toimivan verojärjestelmän tärkeää roolia kehityksen mahdollistajana. PS puolestaan piti tärkeänä, että kehitysapua pienennetään nykyisestä. Olemassa olevan kehitysavun uudelleensuuntaaminen verohallintojen vahvistamiseen sai puolueelta kuitenkin sen antamassa avoimessa vastauksessa varovaista kannatusta. Liike nyt ei avannut kielteistä kantaansa tarkemmin.

MITÄ MUITA KEINOJA PUOLUEET ESITTIVÄT VEROVÄLTTELYN KITKEMISEKSI?

Monivalintojen jälkeen puolueille annettiin vielä tilaisuus tuoda esiin muita kuin kyselyssä mainittuja keinoja verovälttelyn kitkemiseksi ja veropohjan tiivistämiseksi. Mahdollisuutta hyödynsivät SDP, kokoomus, vihreät ja RKP.

SDP ja vihreät kertoivat muun muassa tukevansa yhteisöveropohjien harmonisointia EU-tasolla. Myös RKP:n vastauksessa viitattiin “kokonaisvaltaiseen lainsäädäntöön” verotuksen alalla. Aihe on ajankohtainen, sillä EU:n komissio on luvannut esitellä yhteisöveropohjien harmonisointiin tähtäävän nk. BEFIT-mallin vuoden 2023 loppupuoliskolla. Mallin tavoitteena on keventää yritysten hallinnollista taakkaa ja kitkeä voitonsiirtomahdollisuuksia. Yhteisöveropohjan lisäksi SDP näki tarpeen myös pääomatulojen veropohjan harmonisoinnille.

Kokoomus ilmaisi vastauksessaan tukensa tuloillaan olevalle minimiyhteisöverosääntelylle, josta on jo päätetty sitovasti EU:ssa. Lisäksi puolue korosti muun muassa harmaan talouden ja talousrikollisuuden torjuntaohjelman ja OECD:n niin sanottujen BEPS-suositusten tärkeyttä sekä esitti näkemyksiään siitä, miten Suomen verotusta tulisi uudistaa Suomen kilpailukyvyn vahvistamiseksi. RKP nosti vastauksessaan esiin myös tukensa EU:n korruption vastaiselle työlle.

NÄIN KYSELY TOTEUTETTIIN

Viime vaaleissa eduskuntaan valituille puolueille esitettiin kymmenen monivalintakysymystä erilaisista verovälttelyn torjuntaan ja veropohjan tiivistämiseen liittyvistä toimista. Kysymysten aiheena olevat toimenpiteet pohjautuvat erilaisiin tutkimuksiin ja raportteihin, kuten OECD:n BEPS-hankkeen ja VM:n yritysverotuksen asiantuntijaryhmän suosituksiin. Puolueilla oli mahdollisuus perustella kantansa sekä esittää tarkempia tietoja siitä, minkälaisia lakimuutoksia (tai muita muutoksia) puolue toivoisi tehtävän nykytilanteeseen nähden. Kyselyn päättävässä avoimessa kysymyksessä puolueille annettiin myös mahdollisuus kertoa muista keinoista, joilla puolue kitkisi verovälttelyä. Vastaukset saatiin kaikilta puolueilta.

Finnwatch on toteuttanut vastaavan kyselyn vuosina 2020 ja 2021. Kysymyspatteristoa kuitenkin uudistettiin edellisiin kyselyihin nähden muun muassa korvaamalla EU-tasolla edenneitä verohankkeita koskevia kysymyksiä läpinäkyvyyteen liittyvillä kysymyksillä.

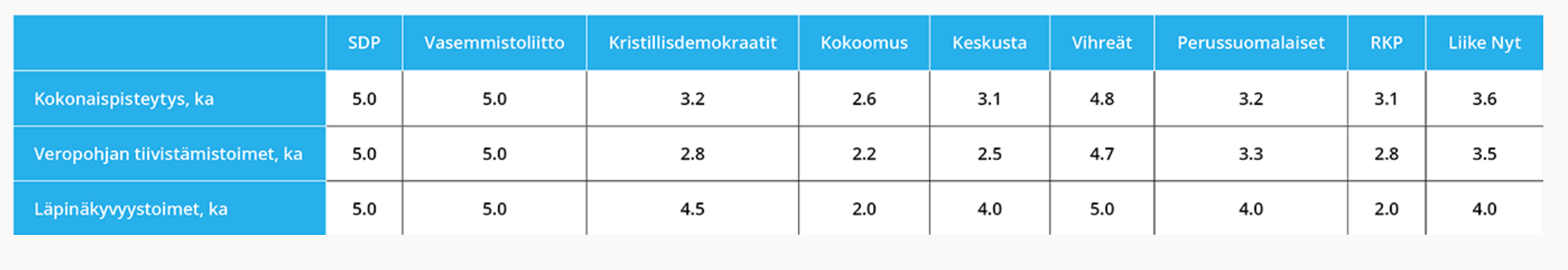

Puolueiden suhtautumista verovälttelyn kitkemistoimiin kuvaavassa yhteenvedossa puolueiden kokonaispistemäärä on määritetty monivalintavastausten perusteella siten, että jokaisesta ‘Täysin samaa mieltä’ -vastauksesta saa 5 pistettä ja ‘Osittain samaa mieltä’ -vastauksesta 4 pistettä. ‘Osittain eri mieltä’ -vastauksesta on annettu 2 pistettä ja ‘Täysin eri mieltä’ -vastauksesta yksi piste. ‘Ei osaa sanoa / puolueella ei ole kantaa’ vastausta ei ole huomioitu pisteiden laskennassa eli se ei vaikuta pisteytykseen alentavasti eikä nostavasti. Kyseistä vastausvaihtoehtoa ei käytetty kyselyn vastauksissa kuin kerran. Pisteytys ei huomioi puolueiden avoimiin kenttiin kirjoittamia lisätietoja, ja kuvastaa siten vain puolueiden monivalintavastausten muodossa ilmaisemaa myönteisyyttä kyselyn kohteena olleita toimia kohtaan.

Kokonaispisteissä on huomioitu vastaukset kaikkiin 10 monivalintakysymykseen. Veropohjan tiivistämistoimiksi on luokiteltu väitteisiin 2–7 sisältyvät toimenpiteet ja läpinäkyvyystoimiksi väitteiden 8 ja 9 mukaiset toimenpiteet.

Yhteenvedosta ilmenee, että myönteisimmin kaikkiin kyselyn kohteena oleviin toimiin suhtautuvat SDP, vasemmistoliitto ja vihreät. Kielteisintä suhtautuminen on kokoomuksella. Vastauksia aihepiireittäin tarkastellessa ilmenee, että osan puolueista suhtautuminen veropohjan tiivistämistoimiin poikkeaa olennaisesti siitä, miten sama puolue suhtautuu esitettyihin läpinäkyvyystoimiin. Vaikka KD ja keskusta sijoittuvat veropohjan tiivistämistoimia koskevassa pisteytyksessä lähelle melko kielteisen kannan omaavia kokoomusta ja RKP:tä, löytyy KD:ltä ja keskustalta kyselyn perusteella tukea läpinäkyvyyden lisäämiselle. Kokoomuksen ja RKP:n suhtautuminen on kielteistä myös läpinäkyvyystoimien kohdalla.