Finnwatch julkaisi syyskuussa 2023 tutkimusartikkelin, jossa käsiteltiin osakevaihdoksi kutsutun yritysjärjestelyn hyödyntämistä osinkoverojen minimoinnissa. Somevaikuttajien toteuttamia osakevaihtojärjestelyjä esimerkkinä käyttäneestä tutkimuksesta uutisoitiin mediassa laajasti, ja kuvatut järjestelyt mahdollistavaa lainsäädäntöä pidettiin ongelmallisena. Osa järjestelyjä kommentoineista asiantuntijoista epäili kuitenkin, että kyse on melko marginaalisesta ilmiöstä. Tässä tutkimusartikkelissa tarkastellaan osakevaihtojärjestelyjen yleisyyttä sekä sitä, miten järjestelyjä on markkinoitu yritysomistajille.

Osakevaihtojärjestelyillä voidaan minimoida osinkoverotusta

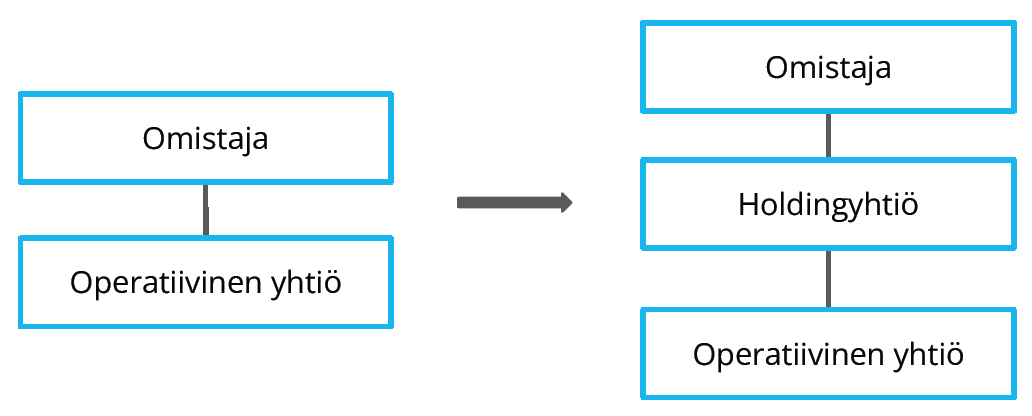

Osakevaihto on yritysjärjestely, jossa liiketoimintayhtiön omistus siirretään uudelle omistajayhtiölle niin, että liiketoimintayhtiön aiemmin omistanut taho saa vastikkeeksi uuden omistajayhtiön osakkeita. Vaikka järjestelyn alkuperäinen tavoite on helpottaa yrityskauppoja, joissa liiketoimintayhtiön alun perin omistanut taho jää osaomistajaksi yhtiön hankkivaan konserniin, sitä voidaan hyödyntää myös tilanteissa, joissa liiketoimintayhtiön viimekätinen omistus ei tosiasiallisesti vaihdu. Näissä tapauksissa liiketoimintayhtiön omistus siirretään tätä tarkoitusta varten perustetulle holdingyhtiölle, jonka osakkeet siirtyvät puolestaan henkilölle, joka alunperin omisti liiketoimintayhtiön. Lopputulemana on siten omistusrakenne, jossa liiketoimintayhtiön (operatiivisen yhtiön) aiemmin omistanut henkilö omistaa holdingyhtiön, joka puolestaan omistaa liiketoimintayhtiön.

Järjestelyä voidaan hyödyntää osinkoverotuksen minimoinnissa, koska järjestelyn avulla sitä varten perustetun holdingyhtiön nettovarallisuudesta saadaan tietyissä tapauksissa muodostettua merkittävästi liiketoimintayhtiön nettovarallisuutta suurempi. Tämä johtuu siitä, että hankitun yhtiön osakkeet arvostetaan holdingyhtiön taseessa niiden käypään arvoon, joka voi olla moninkertainen yhtiön nettovarallisuuteen nähden.

Koska listaamattomien yhtiöiden kohdalla verohuojennetun osingon nostomahdollisuus on Suomessa sidottu osinkoa maksavan yhtiön nettovarallisuuden määrään, mahdollistaa suurempi nettovarallisuus isompien matalasti verotettujen huojennettujen osinkojen nostamisen. Järjestelystä saatava osakaskohtainen verohyöty voi nousta jopa kymmeniin tuhansiin euroihin vuodessa.

Mahdollisuus madaltaa osinkoverotusta yksinkertaisen yritysjärjestelyn avulla pienentää valtion ja kuntien verokertymää, ja heikentää verotuksen oikeudenmukaisuutta, kun samasta tulosta perityn veron määrä voi vaihdella hyvin suuresti riippuen siitä, onko omistaja toteuttanut yritysjärjestelyn vai ei. Hyötyjiä ovat järjestelyjä toteuttaneiden yritysomistajien ohella erilaiset veroneuvontaa tarjoavat palveluntarjoajat, joiden liikevaihtoa lisääntyvät osakevaihtotoimeksiannot kasvattavat.

Verokonsultit järjestelyjen toteuttajina ja markkinoijina

Vaikka osakevaihto on sinänsä melko yksinkertainen yritysjärjestely, vaatii sen toteuttaminen muun muassa yhtiöoikeudellista ja kirjanpidollista osaamista. Lisäksi järjestelyyn liittyy veroriskejä, mistä johtuen osakevaihdon verokohtelusta haetaan usein Verohallinnon ennakkoratkaisua. Harvalta yritysomistajalta – varsinkaan siinä kokoluokassa, missä osakevaihtoa on mahdollista käyttää osinkoverotuksen minimointiin – löytyy tätä osaamista, ja siksi järjestelyissä käytetäänkin monesti ulkopuolista palveluntarjoajaa.

Toteutetuissa osakevaihtojärjestelyissä avustaneet palveluntarjoajat selviävät kaupparekisteriin jätettyjä ilmoituksia tutkimalla, sillä järjestelyssä avustanut taho on yleensä merkitty ilmoitukseen lisätiedonantajaksi. Finnwatchin aiemmin tutkimista somevaikuttajien järjestelyistä kaksi vaikuttaisi olevan KPMG:n suunnittelemia: sekä Sara ja Mikko Parikan omistaman Parikka Group Oy:n että Natalia Salmelan WTD Group Oy:n kohdalla holdingyhtiön perustamista ja osakeantipäätöksiä koskevien ilmoitusten lisätiedonantajaksi on merkitty KPMG:n Turun toimisto. Auri Kanasta on puolestaan avustanut Aurika Group Oy:n kaupparekisteri-ilmoitusten perusteella pienempi toimija Verokonsultointi Pia Ojala Oy. Osakevaihtojärjestelyissä avustaminen vaikuttaisi siis lukeutuvan sekä pienten että isojen yritysten palveluvalikoimaan.

Finnwatch kävi läpi veroneuvontaa tarjoavien yritysten verkkosivuja selvittääkseen, miten osakevaihtojärjestelyjä ja niistä saatavia verohyötyjä markkinoidaan asiakkaille.

Osakevaihdon verohyötyjä tuodaan melko aktiivisesti esiin monien pienten ja keskisuurten palveluntarjoajien verkkosivuilla. Useiden toimijoiden (mm. lakitoimisto Lecklé, tilitoimisto Talenom ja tilintarkastusyhteisö Hill Audit) mukaan osakevaihdon keskeisiin verohyötyihin (tai passiivisemmin seurauksiin) lukeutuu nettovarallisuuden kasvaminen ja siitä seuraava mahdollisuus nostaa enemmän verohuojennettuja osinkoja. Jotkut toimijat puhuvat järjestelyllä saavutettavista verohyödyistä suoremmin koko järjestelyn tavoitteena (mm. talous-, laki- ja veropalveluita tarjoava 2Point). Talenom myös toteaa, että osakevaihdolla toteutettuja holdingyhtiöjärjestelyjä on toteutettu viime vuosina “kiihtyvään tahtiin vedoten KHO 2017:78 myönteiseen päätökseen”.

Suurempien konsultointitalojen kohdalla järjestelyjen julkinen markkinointi vaikuttaa astetta hienovaraisemmalta. Myös suurten tilintarkastusyhteisöjen eli niin kutsuttujen big4-yhtiöiden (Deloitte, EY, KPMG ja PwC) verkkosivuilta löytyy mainintoja järjestelyllä saavutettavista veroeduista, mutta osakevaihdon ja matalamman osinkoverotuksen välistä yhteyttä ei korosteta kovin suorasanaisesti.

Deloitten sivuilla verohyötyjä käsitellään keväällä 2023 julkaistussa artikkelissa. Osinkoverotukseen ehdotettuja muutoksia käsittelevän artikkelin mukaan “siirtyminen suorasta operatiivisen yhtiön henkilöomistuksesta konsernirakenteeseen, jossa operatiivisen yhtiön omistajaksi luodaan uusi konsernin emoyhtiö, voi olla osinkoverotuksen näkökulmasta kannattava järjestely uudessa tilanteessa.”

EY:n holdingyhtiörakenteita koskevassa artikkelissa todetaan puolestaan, että “nettovarallisuuden kasvattamisessa esimerkiksi jäljempänä kuvattu osakevaihto voi olla apuna holdingyhtiörakennetta luotaessa.” Samassa artikkelissa listataan yleisiä syitä perustaa holdingyhtiö. Yksi mainituista syistä on “ihan rehellinen verosuunnittelu.”

KPMG:n omistajastrategiaan keskittyvällä verkkosivulla kerrotaan, että yhtiön vero- ja lakiasiantuntijoilla on “työkalupakissaan valtava määrä erilaisia omistajien päätösvallan alle lukeutuvia ratkaisuja, joita huolellisen suunnittelun ja hallitun toteutuksen myötä voidaan myös kutsua rakennejärjestelyiksi”. Yhtenä esimerkkinä mainitaan “nettovarallisuuden kasvattamiseen ja varojenjaon tehostamiseen tähtäävät järjestelyt“.

PwC:n verkkosivuilla osakevaihto esiintyy useassa korkeimman hallinto-oikeuden (KHO) ratkaisuja koskevassa uutisessa. Finnwatchin ensimmäisessä osakevaihtoartikkelissakin käsiteltyä, osakevaihtojen toteuttamiskelpoisuuden kannalta keskeistä ratkaisua KHO:2017:78 koskevassa uutisessa nostetaan esiin, että “osakevaihtoon voi liittyä useita veroetuja, kuten hankkivana osapuolena olevan yhtiön nettovarallisuuden kasvaminen ja yhtiöiden välisten osinkojen verovapaus”. KHO:n ratkaisun todetaan laajentavan mahdollisuuksia “osakevaihdon hyödyntämiseen omistusrakenteiden uudelleenjärjestelyissä”. Osakevaihto myös mainitaan yhtiön tarjoamia palveluja kuvaavalla sivulla yhtenä tyypillisenä rakennejärjestelynä.

Verkkosivut ovat kuitenkin vain yksi viestintäkanava muiden ohessa, ja Finnwatchin käsityksen mukaan palveluiden markkinointi tapahtuukin usein kasvotusten asiakastapaamisissa ja potentiaalisille asiakkaille järjestetyissä tapahtumissa.

Verokonsultointiyritykset eivät kerro toteuttamiensa järjestelyjen määriä

Kartoittaakseen järjestelyjen yleisyyttä Finnwatch lähestyi alan suurimpiin toimijoihin lukeutuvia big4-yhtiöitä kyselyllä, jonka tavoitteena oli selvittää, kuinka monessa osakevaihtojärjestelyssä yhtiöt ovat viime vuosina avustaneet asiakkaitaan ja markkinoivatko yhtiöt osakevaihtoa aktiivisesti yritysomistajille. Lisäksi palveluntarjoajilta tiedusteltiin heidän näkemystään siitä, onko Finnwatchin ensimmäisessä osakevaihtoartikkelissa kuvattu osakevaihtoon nojaavien verojärjestelyjen kannalta keskeinen KHO:n ratkaisu vaikuttanut järjestelyjen määrään kasvattavasti. Tämä vuonna 2017 annettu ratkaisu käytännössä legitimoi osinkoverotuksen minimointiin tähtäävät osakevaihtojärjestelyt linjaamalla, ettei niihin voida puuttua yritysjärjestelyjä koskevan veronkiertosäännöksen perusteella, mikäli ainoa järjestelyn synnyttämä verohyöty on matalampi osinkoverotuksen taso.

Kysely lähetettiin myös Kanasen holdingyhtiöjärjestelyssä avustaneelle Verokonsultointi Pia Ojala Oy:lle.

Kolme viidestä yrityksestä vastasi Finnwatchin kyselyyn, mutta vastaukset eivät tuoneet juurikaan uutta tietoa. EY kertoi, että asiakastietojen luottamuksellisuuden vuoksi toimeksiantojen sisältö on ainoastaan toimeksiantoa toteuttavan tiimin tiedossa eikä yhtiöllä ole tilastointia esimerkiksi eri yritysjärjestelymuotojen toteutusmääristä. Kysymyksiin siitä, markkinoiko EY palveluja yritysomistajille tai miten KHO:n ratkaisu on vaikuttanut järjestelyjen määriin, ei saatu vastausta.

Deloitte puolestaan totesi, ettei Deloittella ole yrittäjäasiakkaita, joille Deloitte olisi ehdottanut tai suunnitellut osakevaihtoa osinkoverosuunnittelumielessä. Deloitte ei saadun vastauksen mukaan myöskään markkinoi osakevaihtoon liittyviä palveluita yrittäjille tai yritysomistajille eikä se ole havainnut järjestelyjen yleistyneen omassa asiakaskunnassaan. Koska Finnwatchin kysymys järjestelyissä avustamisesta koski osakevaihtoja yleisesti eikä vain osinkoverosuunnittelumielessä toteutettuja osakevaihtoja, pyysimme vielä avaamaan osakevaihtojen lukumääriä kokonaistasolla. Deloittelta saadun vastauksen mukaan heidän järjestelmänsä eivät kuitenkaan tuota tällaista tietoa.

KPMG vetosi kyselyvastauksessaan luottamuksellisuuteen, josta johtuen yhtiö ei vastauksensa mukaan voi kommentoida asiakkaisiinsa liittyviä asioita. Tämä siitä huolimatta, ettei Finnwatch pyytänyt yhtiötä paljastamaan mitään asiakastietoja, vaan ainoastaan toteutettujen järjestelyjen lukumääriä. Yhtiöltä saadun vastauksen mukaan KPMG ei myöskään erityisesti markkinoi tai tilastoi osakevaihtoon liittyviä asioita eikä siksi voi kommentoida sitä, ovatko järjestelyt yleistyneet tai vähentyneet.

PwC ja Verokonsultointi Pia Ojala Oy eivät vastanneet Finnwatchin kyselyyn. PwC kuitenkin julkaisi aiheesta verkkosivuillaan Finnwatchin raporttia käsittelevän artikkelin, jossa pyrittiin kuvitteellisten esimerkkilaskelmien avulla osoittamaan, ettei osakevaihdon avulla tapahtuvassa osinkoverojen minimoinnissa ole kyse yhteiskunnallisesti merkittävästä ilmiöstä.

Verohallinnon tilastot kertovat osakevaihtojen yleisyydestä

Järjestelyyn liittyvien veroriskien vuoksi osakevaihtojärjestelyistä pyydetään tyypillisesti Verohallinnon ennakkoratkaisua. Ennakkoratkaisussa Verohallinto linjaa, miten järjestelyä tullaan verotuksellisesti kohtelemaan.

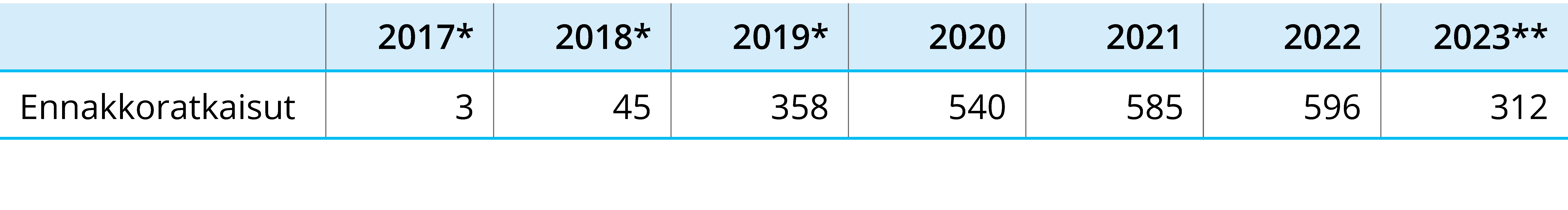

Saadakseen tarkempaa kuvaa järjestelyjen määristä Finnwatch pyysi tietopyynnöllä Verohallinnolta tietoja osakevaihtoja koskevien ennakkoratkaisujen lukumääristä. Verohallinnon toimittamasta aineistosta ilmenevät vuosikohtaiset lukumäärät niistä ennakkoratkaisuista, joiden kohdalla Verohallinnon järjestelmään on tallennettu asiasanaksi osakevaihto. Saadun aineiston perusteella määrä on liikkunut viime vuodet 550–600 tapauksen tuntumassa.

Verohallinnon antamat osakevaihtoihin liittyvät ennakkoratkaisut

Verohallinnon järjestelmäuudistuksesta johtuen taulukossa esitetyt vuosien 2017–2019 luvut pitävät sisällään vain osan annetuista ennakkoratkaisuista, ja tätä edeltävältä ajalta tietoja ei ollut saatavilla lainkaan. Siten taulukon ensimmäisten vuosien luvuista ei voi vetää tarkkoja johtopäätöksiä määrien kehityksestä.

Osakevaihtoa koskevien ennakkoratkaisujen määrä on kuitenkin kasvanut 10 prosentilla vuodesta 2020 viimeiseen kokonaiseen vuoteen 2022, jolloin näitä ennakkoratkaisuja annettiin jo lähes 600. Kasvua on siis tapahtunut myös niiden vuosien aikana, joiden osalta tilastotiedot on luotettavasti saatavilla. Järjestelyn kasvaneen suosion vahvisti myös Verohallinnon johtava asiantuntija Lauri Luukkonen Finnwatchin ensimmäistä artikkelia koskevassa Ylen haastattelussa.

Vuoden 2023 lukumäärän voisi ajatella indikoivan edellisvuosia pienempää kokonaismäärää, mutta tosiasiallisesti kyse voi olla myös siitä, että järjestelyjä toteutetaan enemmän kalenterivuoden, eli usein myös tilikauden, lopun lähestyessä.

Selvää on myös se, että ennakkoratkaisua on haettu viime vuosina yhteensä tuhansista suunnitteilla olleista osakevaihtojärjestelyistä, ja osakevaihtoihin liittyvät ennakkoratkaisut muodostavat hyvin merkittävän osan kaikista Verohallinnon antamista ennakkoratkaisuista. Finnwatchin saamien tietojen mukaan ennakkoratkaisuja annetaan vuosittain kaiken kaikkiaan 2 500–3 000, mikä tarkoittaa, että noin joka 4. tai 5. Verohallinnon antama ennakkoratkaisu liittyy osakevaihtojärjestelyihin. Kaikissa tapauksissa ei oletettavasti ole kyse osinkoverotuksen minimointiin tähtäävistä järjestelyistä. Osakevaihtojen suuri kokonaismäärä viittaa kuitenkin siihen, ettei kyse ole myöskään yksittäistapauksista, ja riski sille, että ilmiön verovaikutukset nousevat korkeiksi, on Finnwatchin näkemyksen mukaan ilmeinen.

Johtopäätökset

Tässä artikkelissa esitellyistä Verohallinnon tilastoista nähdään, että Suomessa toteutetaan vuosittain satoja osakevaihtojärjestelyjä, ja niiden määrä on ollut viime vuodet kasvussa. Järjestelyjen toteuttamisessa avustaa Finnwatchin läpikäymien verkkosivujen perusteella suuri joukko yrityksiä, jotka markkinoivat osakevaihtojärjestelyjä yritysomistajille muun muassa järjestelystä saatavilla verohyödyillä.

Vaikka osakevaihtoja toteutetaan muistakin kuin osinkoverojen minimointisyistä, on riski ilmiön aiheuttamista isoista veromenetyksistä järjestelyjen kokonaismäärästä johtuen ilmeinen. On myös hyvä huomata, että osakevaihtojärjestelystä voi saada merkittävää osakaskohtaista veroetua riippumatta siitä, onko järjestelyn toteuttamisen pääasiallisena perusteena osinkoverojen minimointi vai jokin muu (liiketaloudellinen) syy.

Jo yksittäisen vuoden aikana toteutetut osakevaihtojärjestelyt voivat pienentää vuotuista verokertymää miljoonilla euroilla. Kokonaistasolla vaikutukset voivat kasvaa moninkertaisiksi, jos uusia järjestelyjä toteutetaan joka vuosi, ja jo tehtyjen järjestelyjen aiheuttamat jokavuotiset veromenetykset kumuloituvat. Vähintään yhtä keskeinen yhteiskunnallinen ongelma on se, että osakevaihtoihin liittyvä verolainsäädännön epäkohta kohtelee yrittäjiä epätasa-arvoisesti: osakevaihtoa voivat hyödyntää osinkoverotuksensa minimoinnissa vain tietyntyyppisten hyvää tulosta tekevien yritysten omistajat, jotka lukeutuvat muutenkin yhteiskuntamme hyvätuloisimpiin.

Ongelmaan on puututtava pikimmiten, ja se edellyttää muutoksia verolainsäädäntöön. Vaihtoehtoisia tapoja voisivat olla esimerkiksi osinkoverohuojennukseen kohdistuvat korjaustoimet, veronkiertosäännösten muuttaminen tai osakevaihdossa omistusta vaihtavien osakkeiden verotuksellisesta arvosta säätäminen. Korjaustoimien tarpeesta vaikuttaa olevan varsin laaja yhteisymmärrys, sillä osinkoverojärjestelmän ongelmiin puuttumista ovat viime viikkoina esittäneet Finnwatchin lisäksi muun muassa Keskuskauppakamari ja Pörssisäätiö. Keskuskauppakamarin mukaan osakevaihtojärjestelyihin liittyvä ongelma tulisi ratkaista pikaisella täsmäkorjauksella. Pörssisäätiö puolestaan esitti osinkoverojärjestelmän kokonaisuudistusta koskevan selvityksen käynnistämistä.

Finnwatch katsoo, että täsmäkorjaukseen voi liittyä tiettyjä käytännön haasteita, mutta asiasta tulisi pikaisesti käynnistää valtiovarainministeriössä selvitys. Osana tätä työtä tulee myös selvittää tarkemmin osakevaihtoon perustuvien verojärjestelyjen lukumääriä. Koko osinkoverohuojennukseen perustuvan osinkoverojärjestelmän muuttaminen olisi kuitenkin pitkällä aikavälillä paras ratkaisu, sillä huojennukseen liittyy merkittävä määrä muitakin ongelmia.

Raporttia on rahoitettu vuonna 2023 kerätyllä joukkorahoituksella sekä Palkansaajasäätiön tuella.